国際通貨基金(IMF)は「国際金融安定報告書(GFSR)」を公表した。

Screenshot of Global Financial Stability Report 2020 April

前回記事では、国際通貨基金(IMF)が4月6日に発表した最新の「世界経済見通し」(World Economic Outlook、略称WEO)について、その内容を簡単に紹介した。

今回は、これに続けて発表された「国際金融安定報告書」(Global Financial Stability Report、略称GFSR)について解説したい。

WEOがマクロ経済への影響を主に分析するのに対し、GFSRは金融市場における資本フローの動向に着目し、各国・地域、資産への影響を分析するもの。いずれも4月と10月に報告書が公表される。

WEOについては、メディアのヘッドラインに「世界大恐慌以来(最悪の景気後退)」というキャッチーなフレーズが躍ったが、「実際に金融市場で起きたこと」を詳細に把握するには、GFSRのほうが適している部分もある。

今回公表されたGFSRについて、取り上げるべき論点は少なくないが、ここではコロナショックとリーマンショックを比較したときに目につく、良い点と悪い点について紹介したい。結論から言えば、良い点は「金融システムの頑健性」、悪い点は「資金逃避のスピード」だ。

金融システムの「頑健性」を評価

撮影:竹井俊晴

まず、良い点。IMFは金融システムの頑健性に前向きな評価を与えている。

コロナショックは現時点ですでに経済・金融に深刻なダメージをもたらしているが、不幸中の幸いは、大手金融機関の破たんに伴うシステミックリスク(※)が抑制されていることだ。

※システミックリスク……個別の金融機関の支払い不能や、特定の市場または決済システムなどの機能不全が、他の金融機関や市場、金融システム全体に波及する危険性。

リーマンショック時は流動性の制約や保有資産の損失拡大を通じて金融機関の経営が悪化し、事態が一段と深刻化した。その点、自己資本比率について2007年末と2019年末を比較すると、大手金融機関は軒並み損失に対するバッファーを積み上げ、衝撃耐性を強めている。

GFSRでは、自己資本比率の平均について、【図表1】のように、2007年末対比で4%ポイント以上の改善(上昇)がみられると指摘している。

【図表1】各国銀行部門の自己資本比率。青のグラフが2017年末、橙が2019年末。

出典:IMF Global Financial Stability Report 2020 April より筆者作成

周知の通り、リーマンショックを受けて銀行監督は著しく強化され、多くの規制が敷かれてきた。過去10余年で金融機関は収益性を代償として頑健性を手に入れ、その恩恵がいま活かされている。GFSRはそのことに前向きな評価を与えているわけだ。

もっとも、コロナショックを受けた景気低迷とそれに伴う与信環境の悪化はこれから到来するという見方もある。その点については、GFSRでも「経済活動の緊急停止が長引くほど、家計や企業に対する与信環境の悪化に直面しやすくなる」との懸念が示されている。

とりわけ、これから著しい評価減が想定される商業用不動産への融資は、相対的に商業銀行が多く抱えていることも指摘されている。商業用不動産にまつわる債務に関し、北米では53.9%、欧州では69.4%、アジア太平洋では70.1%が商業銀行に集中しているという。

充実した自己資本(ストック面)があるとはいえ、収益性(フロー面)が過去より低下していることを踏まえれば、損失を吸収するための利益に乏しいという懸念もある。

総じてGFSRが最も気にするテーマであるシステミックリスクに関しては、「現時点では健闘しているが、今後の状況次第では不安もある」という書きぶりであり、決して楽観的ではない。

資金逃避のスピードは「リーマンショックの1.5倍」

かたや、悪い点は資本逃避のスピードだ。こうしたショック時に懸念される新興国からの資金逃避について、コロナショックはリーマンショック以上のスピードを伴っている。

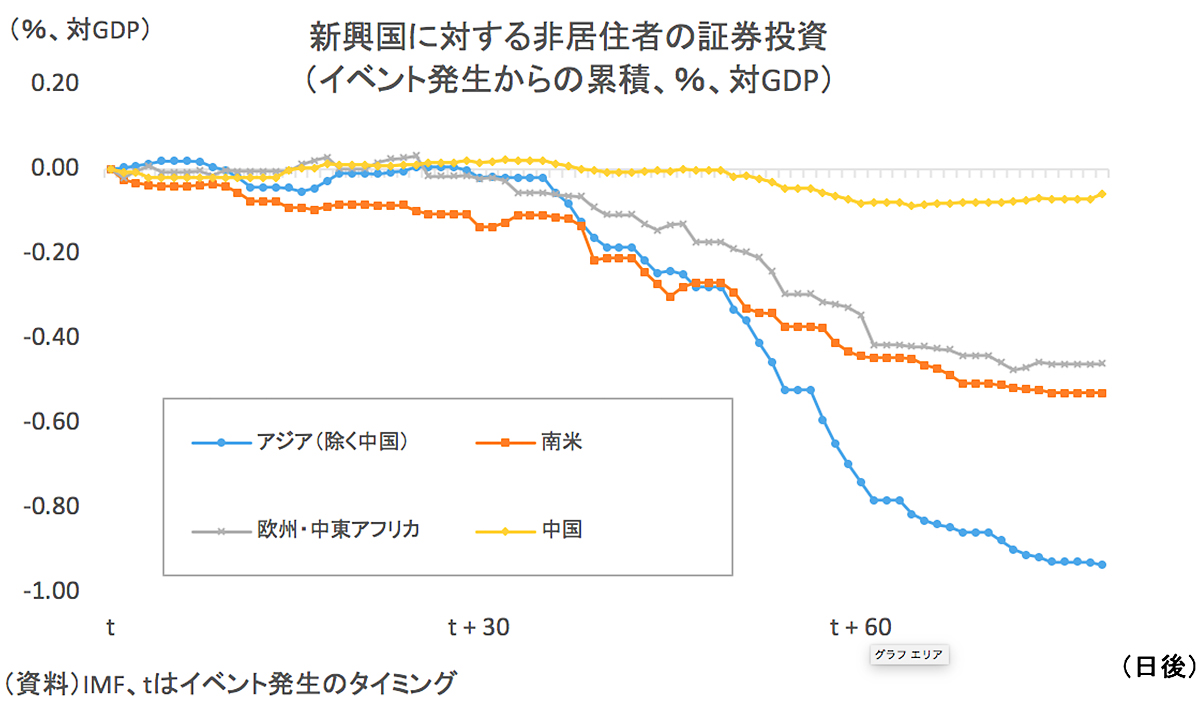

【図表2】は、大きな危機が発生してからの、新興国に対する証券投資(株や債券への投資)の累積的な規模を、対GDP比で追ったものだ。

コロナショックはリーマンショックの1.5倍程度のスピードで投資が減っている(=資金逃避が進んでいる)ことがわかる。また、2013年に連邦準備制度理事会(FRB)の金融引き締めへの警戒感から新興国が大混乱に陥った局面(テーパータントラムもしくはバーナンキショックと呼ばれる)と比べると、約3倍ものスピードだ。未曽有のショックという表現で差し支えない。

ちなみにこれを国・地域別にみると【図表3】、アジア(中国を除く)からの資金逃避が際立っている。また、商品別にみると、資金逃避が目立ったのは株式だった。

アジア経済や株式市場においては、コロナショック以前から今後の高い成長率が広く織り込まれていた経緯があり、その反動が出たというのがIMFの見方だ。

GFSRは国際金融における脆弱性を国別・セクター別にウォッチしているが、国別だと中国やそのほかの新興国、セクター別では法人企業(非金融)部門および政府部門の脆弱性が、リーマンショック時に比べて大きいと指摘している。

とくに、「ドル化した世界」(※)というフレーズとともに懸念されてきた新興国の対外債務状況を踏まえると、今回の急激な資金逃避が新興国の当該部門をどのくらい揺さぶり、金融市場全体に波及していくのかが1つの注目点となる。

※ドル化した世界……リーマンショック後の後の10年間で、新興国(とりわけその企業部門)はドル建て債務を積み上げてきたため、米金利が上がれば新興国・地域を中心に資本流出が進み、国際金融市場が揺らぐ危険性がある。

現時点では、各国のなりふり構わぬ金融・財政政策もあって大きな混乱は起きていない。だが、上述した金融システムへの影響と同じく、経済活動停止期間の長さ次第で、「いまは大丈夫だが、今後は何とも言えない」という程度の物言いにならざるを得ない。悲観的に言えば、コロナショックはまだ始まったばかりという認識にもなる。

「新興国発の債務危機」の懸念は消えない

撮影:竹井俊晴

これまで漠然と「リーマンショック以上ではないか」と言われてきた懸念が、WEOやGFSRの現状分析を通じて、定量的な事実の裏づけとともに確認され始めていることは、分析者にとって興味深いものだ。

前節で紹介したように、新興国からの資本流出についてはリーマンショック以上の動きが視認されている。その上で世界経済(とりわけ新興国)が過去10年間に「ドル化した世界」という疾患を抱えたことを踏まえると、「新興国発の債務危機」は懸念される筋合いにある。また、筋合いにあるからこそ、ドル需要のひっ迫は即座に緩和される方向に政策が打たれた。

本稿執筆時点では、WEOおよびGFSRとも第1章のみの公開にとどまっており、フルバージョンの発表が控えられている(じつはそれも異例のことだ)。したがって、現時点でのIMFからのメッセージは「コロナショックは瞬間風速としてはリーマンショック以上の衝撃を持っている。今後については感染拡大の具合次第」ということを示したにとどまる。

とはいえ、両報告書に掲載された多様なデータは、メディアのヘッドラインからは読み取れない重要な情報を明確に示唆していることは間違いない。是非関心のある方には一読をおすすめしたい。

※寄稿は個人的見解であり、所属組織とは無関係です。

唐鎌大輔(からかま・だいすけ):慶應義塾大学卒業後、日本貿易振興機構、日本経済研究センターを経て欧州委員会経済金融総局に出向。2008年10月からみずほコーポレート銀行(現・みずほ銀行)でチーフマーケット・エコノミストを務める。

"報告書" - Google ニュース

April 23, 2020 at 03:14AM

https://ift.tt/2VPcfST

IMF「国際金融安定報告書」最新版を公表。資金流出はリーマンショックの1.5倍速、新興国発「債務危機」の懸念も - Business Insider Japan

"報告書" - Google ニュース

https://ift.tt/2RI6i8m

Shoes Man Tutorial

Pos News Update

Meme Update

Korean Entertainment News

Japan News Update

No comments:

Post a Comment